ไทยจะอยู่ในห่วงโซ่อุปทานโลกหลังโควิด-19 และปัญหาภูมิรัฐศาสตร์ได้อย่างไร? : ตอน 1

บทความตอน 1 นำเสนอแนวโน้มการปรับเปลี่ยนระบบห่วงโซ่อุปทานโลกหลังโควิด 19 และท่ามกลางปัญหาภูมิรัฐศาสตร์ ในช่วงผ่านมา และภาพรวมโครงสร้างการผลิตและการใช้เทคโนโลยีของไทยจากมุมมองการนำเข้าสินค้าทุน (Thailand’s capital good imports)

และบทความตอน 2 นำเสนอการใช้เทคโนโลยีในการผลิตสินค้าและบริการของแต่ละสาขาธุรกิจของไทยในระดับจุลภาค และวิเคราะห์จุดยืนของการผลิตไทยจะเป็นอย่างไรในระบบห่วงโซ่อุปทานโลกยุคใหม่หลังโควิด-19 ท่ามกลางกระแสการเปลี่ยนแปลงเทคโนโลยีและสิ่งแวดล้อม

กระแสการค้าโลกมีการเปลี่ยนแปลงเชิงโครงสร้างมาเป็นลำดับก่อนช่วงวิกฤติโควิด-19

กระแสการค้าโลกมีการเปลี่ยนแปลงเชิงโครงสร้างมาเป็นลำดับในช่วง 10 ปีที่ผ่านมา อาทิ การค้าขายสินค้าระหว่างประเทศเติบโตช้ากว่า GDP โลก ส่วนหนึ่งมาจากจีนซึ่งอยู่ในห่วงโซ่อุปทานโลกสามารถผลิตสร้างสินค้าที่ซับซ้อนและหลากหลายขึ้น และขายในประเทศได้แทนการส่งออก

และปัจจัยค่าจ้างแรงงานถูกมีความสำคัญน้อยลงต่อการตัดสินใจของบริษัทที่จะเลือกตั้ง/ย้ายฐานการผลิตไปที่ใด เนื่องจากบริษัทสามารถนำระบบอัตโนมัติที่ใช้หุ่นยนต์มาใช้ ช่วยลดต้นทุนแรงงานลง แต่จะให้ความสำคัญกับปัจจัยอื่นๆ มากกว่า เช่น การเข้าถึงแรงงานที่มีทักษะ การเข้าถึงตลาด และระบบนิเวศน์เครือข่ายคู่ค้า (Supplier ecosystem)

งานวิจัยของ Mckinsey (2020) ประเมินว่า16–26% ของมูลค่าการส่งออกทั่วโลกของปี 2018 อาจโยกย้ายฐานการผลิตในระยะข้างหน้า โดยภาคการผลิตที่ใช้แรงงานเข้มข้น เช่น สิ่งทอ เครื่องแต่งกาย และเฟอร์นิเจอร์ มักโยกย้ายฐานการผลิตได้ค่อนข้างง่ายด้วยเหตุผลทางเศรษฐกิจ

ภาคการผลิตที่เน้นใช้ทรัพยากร เช่น เหมืองแร่ การเกษตร และพลังงาน จะโยกย้ายเมื่อมีการสำรวจและการพัฒนาใหม่ ๆ ขณะที่ภาคการผลิตที่เน้นวัตกรรมระดับสูง

เช่น เซมิคอนดักเตอร์ ยานยนต์ การสื่อสาร และเวชภัณฑ์ กระบวนการโยกย้ายฐานการผลิตมักจะซับซ้อน และอาจมีการแทรกแซงจากทางการ เนื่องด้วยเหตุผลด้านความมั่นคงของประเทศ

โควิด-19 ชี้ให้เห็นจุดเปราะบางของห่วงโซ่อุปทานโลก ส่งผลให้ธุรกิจปรับสมดุลเข้าสู่ระบบนิเวศน์ที่ยิดหยุ่น (Resilience) เพื่อให้รับมือกับเหตุการณ์ไม่คาดคิดในอนาคตได้

กรณีศึกษาของอุตสาหกรรมที่ได้รับผลกระทบอย่างหนักในช่วงโควิด-19 คือ

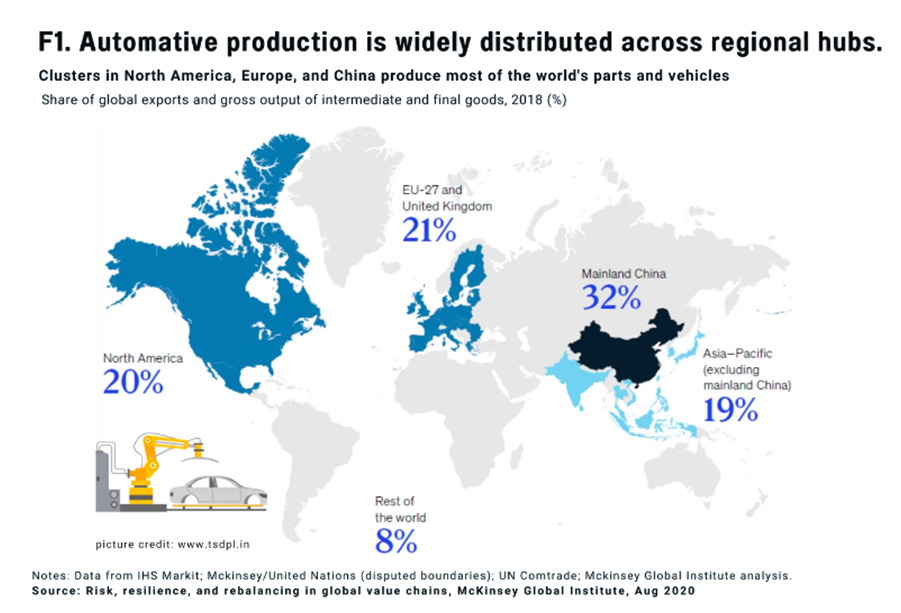

ยานยนต์ซึ่งมีห่วงโซ่อุปทานโลกที่ซับซ้อนที่สุด มีมูลค่าเพิ่มและสร้างความเชื่อมโยงสูง โดยการส่งออกรถยนต์ทั่วโลกมีมูลค่าปีละ 1.7 ล้านล้านดอลลาร์ สรอ. ประมาณ 60% กระจุกในสามภูมิภาค คือ เอเชียไม่รวมจีน (19%) ยุโรป (21%) และอเมริกาเหนือ (20%) (รูป F1)

โดยศูนย์กลางผลิตยานยนต์ของญี่ปุ่นและเกาหลีใต้พึ่งพาซัพพลายเออร์จากจีน รวมทั้งไทยและมาเลเซีย แม้ว่าเครือข่ายการผลิตยานยนต์จะมีลักษณะเป็นภูมิภาค

แต่ OEM ในส่วนอื่นๆ ของโลกยังต้องพึ่งพาการนำเข้าชิ้นส่วนจากจีนในระดับสูง การระบาดโควิด-19 ที่มีศูนย์กลางในมณฑลหูเป่ย์ ทำให้เกิดปัญหาการขาดแคลนชิ้นส่วนยานยนต์ทั้งในจีนและทั่วโลก ส่งผลให้สายการผลิตต้องปิดตัวลงจากบราซิลและเม็กซิโกลามไปไปยังยุโรปและเกาหลีใต้ในเดือน ก.พ. 2020

แม้ปัจจุบันระดับความเครียดในห่วงโซ่อุปทาน (Supply chain stress) ลดลงจากระดับสูงสุดใน Q1-2022 และมีแนวโน้มผ่อนคลายลง เป็นผลจากอุปสงค์ทั่วโลกที่อ่อนแอลง และเศรษฐกิจสหรัฐที่ชะลอตัว (Oxford economics, 2023)

แต่ปัญหาการหยุดชะงักของห่วงโซ่อุปทานครั้งนี้ชี้ให้เห็นจุดเปราะบางของระบบนี้เป็นผลสำคัญจาก

การพึ่งพาจีนที่มีต่อการผลิตสินค้าในโลกอย่างมาก จากปี 2001 มีสัดส่วนการค้าโลกอยู่ที่ 4.3% ปัจจุบันอยู่ที่ 16%

ธุรกิจหันมาใช้ระบบลดการสูญเปล่า (Lean manufacturing) และกลยุทธ์การโอนการผลิตให้ผู้รับเหมาภายนอก (Outsourcing) มากขึ้น เพื่อลดต้นทุนของห่วงโซ่อุปทาน

นอกเหนือจากผลกระทบจากโควิด-19 แล้ว แรงกดดันจากความตึงเครียดของการค้าโลก ปัญหาภูมิรัฐศาสตร์ทั้งสงครามรัสเซีย-ยูเครนที่ยืดเยื้อและการทวีความตึงเครียดจีนและไต้หวัน ล้วนส่งผลต่อความเสี่ยงของห่วงโซ่อุปทานโลกในระยะข้างหน้า

ทำให้เริ่มเห็นแนวโน้มธุรกิจปรับโครงสร้างการผลิตใน 3 ด้านหลักคือ

(1) แนวโน้มการนำห่วงโซ่อุปทานกลับบ้าน (Bringing supply chains home) ให้อยู่ใกล้บ้านมากขึ้น หรือกระจายไป ไม่กระจุกอยู่กับประเทศหรือภูมิภาคเดียว เพื่อให้ธุรกิจสามารถทนทานต่อความเสี่ยงจากการหยุดชะงักการผลิตที่อาจเกิดขึ้น

เช่น Apple ซึ่งมีฐานหลักอยู่ในสหรัฐฯ เริ่มหันมาผลิตโมเดลในอินเดียบ้าง จากเดิมพึ่งพาการผลิตชิ้นส่วนในจีนถึงมากกว่า 98%

(2) การลงทุนในเทคโนโลยีมากขึ้น ธุรกิจหันมาลงทุนเทคโนโลยีดิจิทัลสมัยใหม่มากขึ้น เพื่อสื่อสารกับซัพพลายเออร์ได้ดีขึ้นและช่วยให้ธุรกิจมองเห็นตลอดห่วงโซ่อุปทานของตน และ

(3) ปรับระบบการผลิตแบบ “Just in time” เป็น “Just in case เนื่องจากธุรกิจกังวลต่อการการขาดแคลนชิ้นส่วนการผลิต และได้หันมาใช้ระบบการผลิตแบบเผื่อไว้ หรือ Just in case แม้ว่าการถือครองสินค้าคงคลังมากกว่าเดิมจะมีค่าใช้จ่ายสูงขึ้นก็ตาม

ภาพรวมโครงสร้างการผลิตและระดับการใช้เทคโนโลยีของไทย: วิเคราะห์จากมุมมองการนำเข้าสินค้าทุน (Thailand’s capital good imports)

ทฤษฎีทางเศรษฐศาสตร์มหภาคอธิบายว่า การเติบโตของเศรษฐกิจจะขึ้นกับการใช้และการสะสมทุนและกำลังแรงงาน รวมถึงผลิตภาพการผลิตรวม (Total Factor Productivity) หรือความก้าวหน้าทางเทคโนโลยีและนวัตกรรม

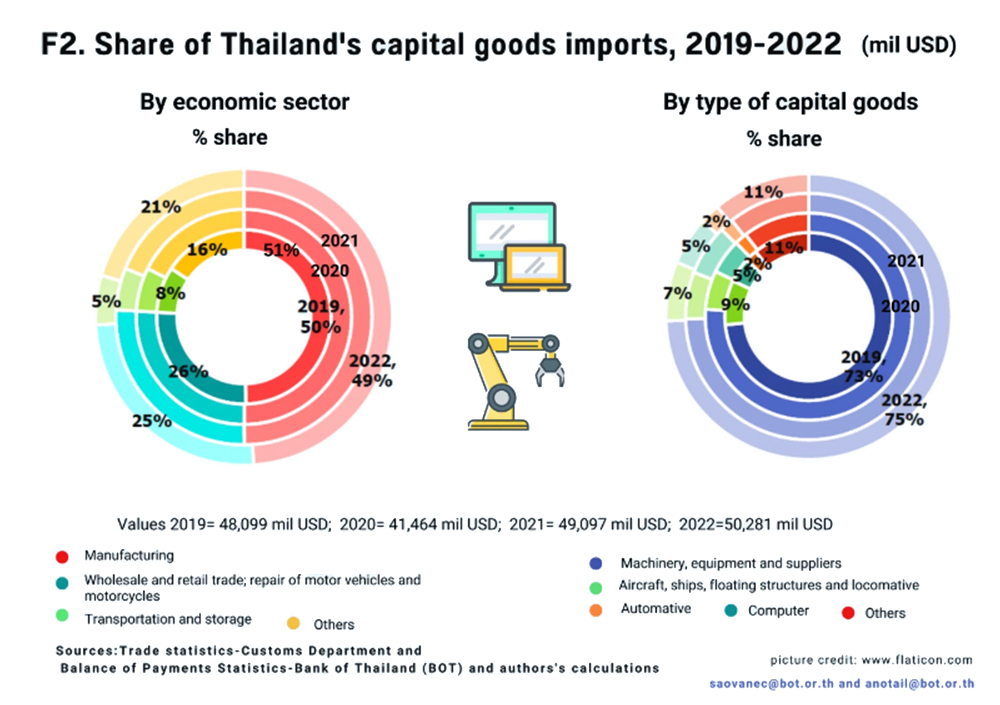

จากผลวิเคราะห์แบบตารางไขว้ (CrossTabs analysis) ของข้อมูลการใช้ทุนในการผลิตของบริษัทไทยจำนวน 3.5-3.6 หมื่นบริษัท ระหว่างปี 2019-2022ซึ่งเป็นการวิเคราะห์ข้อมูลละเอียดสุดของข้อมูลชุดนี้ (F.2) พบว่า

ในภาพรวม ไทยพึ่งพานำเข้าสินค้าทุนค่อนข้างสูง โดยเฉพาะสาขาการผลิตที่มีศักยภาพและมีการเติบโตของผลิตภาพรวม (TFP) คือเฉลี่ยปีละถึง 47,000 mil USD หรือ 10% ของ GDP ผ่านช่องทางภาคการผลิตอุตสาหกรรมเป็นอันดับหนึ่ง ประมาณ 50% ของการนำเข้าสินค้าทุนทั้งหมด

รองลงมาคือ ภาคการผลิตด้านบริการในธุรกิจการค้า (การขายส่งและการขายปลีก การซ่อมยานยนต์และจักรยานยนต์) ประมาณ 25% และธุรกิจขนส่งและสถานที่เก็บสินค้า ประมาณ 5%-8% ตามลำดับ

ส่วนประเภทของสินค้าทุนพบว่า 3 ใน 4 เป็นการนำเข้าสินค้าทุนในกลุ่มเครื่องจักร อุปกรณ์ และเครื่องใช้ประกอบ ซึ่งรวมถึงสินค้าทุนขั้นกลางเพื่อใช้ในการผลิต

ข้อค้นพบนี้สอดคล้องกับงานศึกษาในอดีตว่า ธุรกิจที่ใช้ทุนสูงมีการเติบโตของผลิตภาพการผลิต (TFP) สูงไปด้วย เช่น การผลิตภาคยานยนต์ซึ่งอยู่ในเครือข่ายการผลิตอยู่ในห่วงโซ่อุปทานโลกและเป็นบริษัทข้ามชาติที่ใช้เทคโนโลยีระดับสูง

และธุรกิจการค้าที่ผู้ประกอบการเร่งการนำเทคโนโลยีที่เป็นนวัตกรรมมาประยุกต์ใช้เพิ่มขึ้น โดยเฉพาะโควิด-19 เป็นตัวเร่งให้ตลาดค้าปลีกของไทยปรับเปลี่ยนเป็นรูปแบบดิจิทัลอย่างรวดเร็ว

ฉบับถัดไป จะนำเสนอการใช้เทคโนโลยีการผลิตสินค้าและบริการของแต่ละสาขาธุรกิจของไทยในระดับจุลภาค และวิเคราะห์จุดยืนของการผลิตไทยจะเป็นอย่างไรในระบบห่วงโซ่อุปทานโลกยุคใหม่ค่ะ

Disclaimer: ข้อคิดเห็นที่ปรากฏในบทความนี้เป็นความเห็นของผู้เขียน ซึ่งไม่จำเป็นต้องสอดคล้องกับความเห็นของ ธปท.

ที่มา : เสาวณี จันทะพงษ์ | ธนาคารแห่งประเทศไทย (ธปท.), กรุงเทพธุรกิจ